沪指失守3000点,或与三大因素有关!“锂”直气壮,化工ETF(516020)逆市飘红!券商单周吸金近50亿元

图:上证指数日K走势

来源:Wind,2023年10月20日

此次沪指缘何失守3000点?或与三大因素有关:

第一,权重股集中调整,指数承压 。昨天,A股的风向标之一的贵州茅台创下了年内最大单日跌幅,除此外,多数权重股也遭遇集体“熄火”,市场情绪偏差。

第二,北向资金的大幅流出 。8月以来,北向资金开始大幅“出逃”,昨天抛售了117.04亿元的北向资金,今天继续净卖出16.46亿元,本周累计减仓逾240亿元。

第三,海外的不确定性。 一方面是近来“全球资产之锚”持续飙涨,美国10年期国债收益率16年来首次触及5%,已经两日连创2007年来新高;另一方面是地缘政治冲突持续升级。

方正证券近日指出,大盘是否跌破3000点已不重要。从历史规律看,大盘最后一跌,就是蓝筹股下跌拖累的虚跌,虚跌指数的同时,结构性牛市行情就已兴起,与其临渊慕鱼,不如挖掘新投资机会,关注近日率先企稳逆势走强的行业与个股。

银河证券首席经济学家章俊表示,三季度GDP增长超过市场预期,财政、货币、产业政策协调运行共同承托增长。他分析,前三季度经济持续恢复向好,多数指标均已处于触底反弹态势,为a股市场提供了支撑与上行动能。

配置上,华宝基金四季度宏观策略展望指出,从历史来看,两大主线有望率先反弹:

主线一:时代大Beta。如2016-2017年的供给侧改革和消费升级、2021-2022年的双碳升级。二十大以来,科技成为产业政策的重点,TMT、高端装备、生物医药等科技板块或可关注。

主线二:经济或行业周期推动的景气改善。如2016年棚改货币化拉动的地产链、2019年的5G、2020年的疫后复苏。历史规律上,主动补库中上游资源(钢铁、煤炭、石化等)&可选消费(汽车、家电等)跑赢概率或较高。

图:历史上反弹的主线规律

来源:华宝基金,2023年10月

【ETF全知道热点收评】今日重点聊聊化工、券商等2个板块主题的交易和基本面情况。

一、至暗时刻的一丝光亮,恩捷股份时隔9个月再封涨停,化工ETF(516020)逆市飘红!今日缘何“锂”直气壮?

“锂”概念逆市走强,成为今日A股至暗时刻的一丝光亮,盘面上包括锂矿、锂电负极、锂电正极、盐湖提锂、电池回收、动力电池在内的多个“锂”相关概念主题涨幅居前。

个股方面,电池隔膜龙头恩捷股份时隔9个月之后再度收盘涨停,藏格矿业涨逾3%,星源材质、和邦生物等股均涨逾2%。

场内代表ETF方面,覆盖上述个股的化工ETF(516020)早盘持续上拉,午后涨幅有所回落,场内价格尾盘收涨于0.32%,全天表现强于大市,日成交额2008万元,

今日在整体市场情绪偏弱情况下,为何“锂”能够逆市上行?

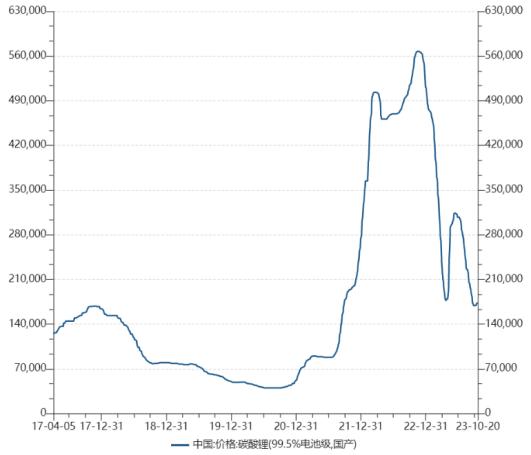

原因一:锂价触底回暖,Q4有望持续反弹

今年以来,受锂价下行影响,下游企业维持低库存水平,以减少库存减值损失。近期随着锂价止跌反弹,或刺激下游加大备货力度。

虽然市场整体供需格局尚未完全扭转,但受到市场情绪、新能源市场旺盛、以及碳酸锂供应减少影响,碳酸锂可能会持续表现出较好的回暖氛围,预计第四季度或将推动碳酸锂价格保持稳中偏强运行。

对于后市碳酸锂价格发展,一些上市公司也给出回应。新宙邦10月20日在投资者互动平台表示,碳酸锂受供需关系和市场情绪等因素的影响,价格波动较大,长期看,碳酸锂价格向合理区间回归有利于行业长期健康发展。半固态、全固态电池是市场重点关注的技术方向。

天齐锂业近期披露投资者关系活动记录表显示,尽管锂价存在周期性的价格波动风险,但下游终端特别是新能源汽车与船和储能产业未来的高成长预期、有关政策的倾斜是客观存在且可合理预期的;因此从中长期来看,公司认为锂行业基本面在未来几年将持续向好。

原因二:前期回调力度较大

今年以来,受碳酸锂价格、需求偏弱、以及市场整体情绪影响,相关龙头二级市场股价跌跌不休。

以恩捷股份为例,尽管近期该成份股出现一定反弹,但拉长到年内口径看,恩捷股份依然处于腰斩水平。前期超跌,也让这类概念存较强修复性机会。

对于整个化工板块,南京证券四季度策略观点认为,估值端目前化工行业PE和PB均处于历史低位,板块估值有较大上行空间;配置端,基金持股比例高位回落,2023Q1降至7年均值以下后Q2回升,化工行业的配置价值有望进一步回升;业绩端,2023Q2单季度营业收入环比回升,盈利环比微降,业绩基本探底。后市南京证券建议可关注四条投资主线:

投资主线1:氟化工产业链景气向上。

投资主线2:轮胎行业海外去库基本完成,国内需求逐步复苏。

投资主线3:半导体材料具备行业增长+国产替代双重驱动逻辑。

投资主线4:化工或进入大周期左侧布局时点,关注核心资产率先反转机会。化工核心资产具备盈利稳定性和成长持续性,主产品跟随下游需求复苏底部向上,龙头将有强劲表现。

资料显示,化工ETF(516020)跟踪中证细分化工产业主题指数,全面覆盖化工各个细分领域。其中近5成仓位集中于大市值龙头股,包括万华化学、盐湖股份、恩捷股份、华鲁恒升、天赐材料、荣盛石化等,分享强者恒强投资机遇;其余5成仓位兼顾布局磷肥及磷化工、氟化工、氮肥、煤化工、钛白粉等细分领域龙头股,全面把握化工板块投资机会。

二、券商板块顽强收红,本周狂揽50亿元摘冠,券商ETF(512000)逆市四连阳

券商板块早盘低开,盘中多次奋起护盘,券商ETF(512000)场内价格最高涨0.78%,收涨0.22%,顽强收红,逆市四连阳,全天成交额4.51亿元。

板块个股多数上涨,锦龙股份喜提两连板,10月以来已累计上涨19.41%;国盛金控涨近8%,华鑫股份、华林证券、中国银河等涨幅居前。

主力资金继续看多,申万二级证券板块今日获主力资金继续买入12.16亿元,为连续第5日增仓,5日累计吸金49.65亿元,高居所有申万二级行业吸金榜首位。

ETF资金方面也显著回暖,券商ETF(512000)最新单日获资金净申购8820万元,近2日资金连续净流入合计1.4亿元,近20日资金累计净流入6.31亿元。

近期市场延续震荡筑底,三大指数刷新年内新低,底部渐行渐近。另一方面,经济基本面和市场政策积极因素不断累积,券商板块直接受益于资本市场向好周期,政策松绑、监管让利、业务创新等方面的政策预期都将为券商盈利增长开启想象空间,底部蓄势阶段或为左侧布局好时机。

对于后市走势,国开证券指出,在政策的逆周期调节逐步发力,资本市场建设加速的背景下,券商板块业绩及估值有望迎来边际改善。

中航证券表示,当前券商板块估值为1.25倍,位于2020年以来的10分位点附近,处于历史低位。前期券商估值有所修复,主要是受益于“活跃资本市场”相关政策的提振。后续,相关政策的推进和落地有望推动券商板块估值的进一步修复。

华西证券也认为,经济回升是大势所趋,资本市场改革持续推出,都将对券商板块形成利好,建议继续关注政策的推出与落地,左侧布局时机或至。

看好券商板块后市行情的投资者可以重点关注券商ETF(512000)。公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

数据来源:沪深交易所。

风险提示:化工ETF被动跟踪中证细分化工产业主题指数,该指数基日为2004.12.31,发布日期为2012.4.11;券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,化工ETF、券商ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

推荐阅读:

北京丽泽金融商务区工委副书记卢军:打造全球金融产业发展新区

奥运冠军焦刘洋:自己打造冠军的新家

制冷效果差 精装豪宅的大金中央空调"中暑"了?