兴证宏观:对于联储决策来说,核心问题是劳动力市场变化的速度和界限

此前在《起风了:全球资产阶段性转折或正到来》中讨论了近期市场从衰退交易切换为紧缩交易的逻辑,其中重要的原因即市场对于衰退指标的认知逐渐从GDP转向就业市场。由于当前就业数据呈现出了与GDP数据的背离,如何判断当前的劳动力市场对联储决策的指示意义,变得尤为重要。

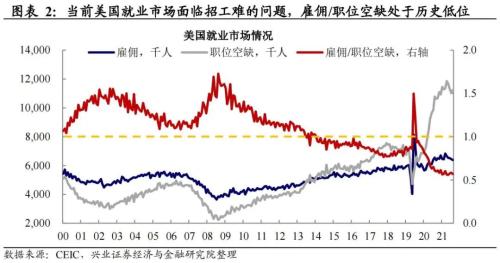

美国疫后劳动力市场复苏演变呈现为贝弗里奇曲线(失业vs职位空缺)的三段:

-

第一段:2020.4-2020.12,失业率快速下行,但并未显著缺人;

-

第二段:2021.1-2021.10,失业率继续改善,缺人情况陡峭恶化;

-

第三段:2021.11-2022.7,失业率维持低位,缺人情况改善乏力。

当前为何失业率低但是职位空缺没有明显改善?

-

需求端来看,疫后以来,商品部门和服务部门先后修复,当前本轮劳动力市场需求的持续也和服务消费滞后复苏相吻合。

-

供给端来看,虽然就业人数已经补充完全,但是就业人数/总人口以及劳动参与率还有1%左右的缺口,供给端并未能完全补充。

-

拆分供给结构来看,就业市场供给面临三个问题:低收入群体回归缓慢+部分高年龄人群退出劳动力市场+“Long Covid”影响。

-

供需关系的影响:疫后菲利普斯曲线变得陡峭,劳动力市场工资快速上行。

往后看,就业和职位空缺的关系大概会沿着中性的路径(职位缓慢下行伴随失业率上升)演变:

-

一方面,劳动力供给部分返回叠加需求下降,职位空缺或将下行;

-

另一方面,首申及裁员的上升,已经体现出了失业率上升的端倪。

但对于联储决策来说,核心问题是劳动力市场变化的速度和界限:

-

供给端的问题以及供不应求情况使得当前通胀有粘性。疫情的短期影响虽然正在逐渐消除,但是疫后劳动力市场或面临长期的总量和结构的转变,劳动力市场供需关系缓解速度较慢,使得通胀或有粘性。

-

在通胀有粘性的背景下,失业率的数据需要更多几个月的验证。参考历史上的历次降息周期的开启,当通胀处于6%高位的时候,失业率至少要到5%以上才会开启降息。因此,对于当前的联储来说,失业率至少一个月的改善是不够的,在通胀高企的背景下,联储的转向需要看到持续的明确的劳动力供需缓解信号。

风险提示:通胀持续性超预期,劳动力市场供需变化程度超预期。

正文

Evidence&;Analysis

美国疫后劳动力市场复苏:

从贝弗里奇曲线说起

如何理解海外市场从衰退交易重回紧缩交易:强就业比弱GDP更重要。我们在《起风了:全球资产阶段性转折或正到来》中讨论了近期从衰退到紧缩交易的切换,此切换背后的关键逻辑是GDP和劳动力市场的背离,这在1960年以来的历次的衰退周期都是没有发生过的。6月中以来的衰退交易重心放在了两个季度GDP环比持续为负,但Jackson Hole会议及其前后联储的鹰派发言,均表达了“就业市场比GDP更为重要”的信号。

疫情对劳动力市场造成长期影响,也间接推升了本轮通胀的上行。劳动力市场的供需错配是本轮造成核心通胀上行的重要因素。疫后商品部门和服务业的不对称恢复,使得劳动力市场供需错配持续;“long covid”影响下部分劳动力无法回归劳动力市场,也造成了供给一定程度上的短缺。近期鲍威尔在多次会议中的发言,也提及了疫情使劳动力市场供需错配加剧,也是本轮高通胀的导火索。

贝弗里奇曲线可以刻画联储两大政策目标的动态变化。贝弗里奇曲线衡量了失业率与职位空缺率之间的关系。在正常的经济周期中,劳动力市场往往表现为“经济景气――职位空缺上升――失业率下降”,反之亦然。因此,贝弗里奇曲线往往斜率为负。由于职位空缺率衡量了劳动力市场供需关系变化的结果,因此本轮贝弗里奇曲线也表征了通胀的情况。疫后以来,劳动力市场的恢复的演变整体表现为三段:

-

第一段:2020.4-2020.12,失业率快速下行,但并未显著缺人。劳动力市场受到疫情的冲击明显,而疫后工人重返工作岗位,处于砸坑之后的恢复期。这段时间,失业率快速下行,而受到工作岗位并未完全开放的制约,职位空缺没有出现明显的上行。

-

第二段:2021.1-2021.10,失业率继续改善,缺人情况陡峭恶化。随着疫情限制政策的逐渐开放,职位空缺快速增加,然而财政补贴发放和超额储蓄的累计提升了工人的溢价能力。在此背景下,越来越多的工人选择辞职和跳槽来争取更高的福利,职位空缺快速增加而失业率对其弹性下降。

-

第三段:2021.11-2022.7,失业率维持低位,缺人情况改善乏力。失业率降到了较低的位置,低失业率和高职位空缺呈现出了平衡的状态。企业持续面临招聘难的问题,而劳动力供给缺口已经补充完全。因此,劳动力市场呈现出持续的紧平衡的状态。

近期贝弗里奇曲线为何不再移动?

贝弗里奇曲线不再移动说明了什么?需求不弱、供应短缺。近期贝弗里奇曲线维持在高职位空缺和低失业率的位置,主要是由于当前劳动力市场的供需关系呈现出了动态的紧平衡。一方面,劳动力市场的供给持续补充,距离疫情前的就业缺口数量已逐渐补齐,但还面临部分劳动力仍未回归的情况;另一方面,疫后部门恢复时间的差异使得部分行业面临招工难的问题,需求持续无法得到满足。

为什么就业数据本轮与GDP数据背离:服务业的滞后修复。疫情对经济和就业部门的影响有其特殊性,使得本轮复苏体现为此前未有过的先商品后服务的特征:多轮财政刺激下商品需求快速复苏,而服务业受制于疫情的影响,恢复速度慢于商品部门。2022年以来,随着利率的上行和美国商品消费的逐渐透支,GDP的下行跟随房地产和地产后周期动能的回落,而服务业逐渐恢复并未完全在GDP有所体现。

本轮劳动力市场的回补和服务消费滞后复苏相吻合。当前美国劳动力市场中,服务业需求仍然十分旺盛,招聘需求以及非农就业回补仍然较快。服务业的滞后修复带来了劳动力市场的持续强劲以及结构性的供需错配。

就业市场供给端逐渐回归,但劳动参与率还有缺口迟迟未能补齐。疫后劳动力市场供给端快速补充,疫情使得非农就业快速砸坑后,2020年4月以来缺口逐渐补充,并于2022年8月填补完缺口。然而,从劳动参与率来看,虽然逐渐回补,持续有1%左右的缺口未能补齐,或反应部分劳动人口回归速度缓慢或者直接推出了劳动力市场。

动态模型来看,当前的就业市场仅关注非农就业总人数可能是不够的。虽然非农就业人数总人数已经补充完缺口,但是当前就业市场供需仍然紧张,因此当前的美国劳动力市场仅看供给人数可能是不够的。从就业人数/总人口去衡量就业率的角度来看,2010年以来这个比率是持续上行的,即隐含的假设是企业是持续扩张的,就业人数比例需要持续上行。疫情前就业人数/总人数的水平为61%,而当前的比例为60%,即正常情况下美国劳动力市场的供给还需要补充至少1%的总人口。

拆分结构来看,就业市场供给面临三个问题:低收入群体回归缓慢+部分高年龄人群退出劳动力市场+“Long Covid”影响。

-

低年龄低学历人群在财政补助的支撑下,回归劳动力市场缓慢。低年龄低学历人群受到疫情的冲击较为严重,且2021年失业补助金的发放也一定程度上推迟了此类人群返回就业市场的意愿。往后看,此类人群或将缓慢恢复劳动力市场。

-

部分65岁以上老年人或已永久退出劳动力市场。2021年失业补助金的发放一定程度上推迟了低年龄低学历人群返回就业市场的意愿,但随着时间的推移,此类人群或将逐渐回归。与之相反的是老年人,部分老年人在疫情之后或已主动退出劳动力市场。进一步细分来看,原本有提前退休倾向的55-64岁劳动力已经逐渐回归劳动力市场,而65岁以上劳动参与率下平台,回归难度较大。

-

新冠疫情长期后遗症“Long Covid”影响下,部分人或不得不退出劳动力市场。虽然美国疫情限制政策放松后,劳动力逐渐返回劳动力市场,但是根据美国多个机构的测算,“long covid”即罹患新冠肺炎之后的后遗症以及持续的症状可能会导致部分人群不能适应工作的强度而被迫失业。180万(Fed测算口径)至410万(柳叶刀测算口径)原本就业的人群可能因为“long covid”原因而失业或者被迫退出劳动力市场。

疫后菲利普斯曲线变得陡峭,劳动力市场工资快速上行。疫情对劳动力市场的影响有其特殊性,不论是供给还是需求层面,疫后美国劳动力市场都发生了结构性的变化,导致供需错配背景下工资快速上行。与过去20年相比,当前处于招工最难且工资同步快速增长的时期。与2003年以来的工资增长菲利普斯曲线相比,2021年至今菲利普斯曲线最为陡峭,且当前处于失业率低而工资快速增长的时期。

菲利普斯曲线的陡峭化所表征的是劳动力市场需求对价格更为敏感。以单位需求所可以提供的供给去衡量美国劳动力工资的弹性,当前美国劳动力市场仍然处于紧平衡的状态。在当前工资同比增速仍然大于5%的告诉增长期,需求的轻微放松都将大概率导致工资的快速上涨,从而进一步推升通胀。因此,从这个角度来看,联储转松的难度仍大,政策转向需要等待明显的劳动力市场疲软的信号。

对于联储来说,

就业市场到哪里是政策边界?

往后来看,就业和通胀的关系可能朝着三个方向演进。在快速加息压制需求的背景下,一旦当前劳动力市场的工序紧平衡发生变化,贝弗里奇曲线的走向可能有以下三种:

-

乐观情景:失业率维持低位而职位空缺快速下行(工资压力减小)。劳动力市场供给逐渐满足职位空缺,职位空缺开始下行,而就业市场仍然强劲,失业率并未出现明显上行。

-

悲观情景:职位空缺持续在高位,但失业率快速上行(工资压力进一步上升)。由于职位空缺的粘性,持续高涨的职位空缺并未得到满足的同时,就业市场出现疲软,裁员数量上升以及劳动力的逐渐回归使得失业率快速上行。

-

中性情景:职位缓慢下行伴随失业率上升。贝弗里奇曲线的正常形态,情景一和情景二之间的折中情景。随着加息对于需求的限制,美国企业招工需求开始下行,职位空缺下降并伴随裁员,失业率同步上行。

大概率来看,就业和职位空缺的关系会沿着中性的路径演变:

-

一方面,劳动力供给部分返回叠加需求下降,职位空缺或将下行。据前所述,虽然当前美国劳动力供给面临部分人群暂时无法回归的压力,但低年龄低学历人群的逐渐回归叠加需求下行背景下企业招工需求下降,职位空缺或将逐渐下行。

-

另一方面,首申及裁员的上升,已经体现出了失业率上升的端倪。边际变化来看,5月以来首次申请失业金的人数开始呈现明显上行的趋势,且从微观企业层面数据来看,报告裁员的公司以及裁员的人数在5月出现了快速上行。然而,裁员还未成为全行业的广泛现象,当前裁员企业主要集中在科技类以及零售行业。随着需求的逐渐下行,企业用工需求或将放缓,而失业率或有进一步上升。

但对于联储决策来说,核心问题是劳动力市场变化的速度和界限:

-

供给端的问题以及供不应求情况使得当前通胀有粘性。疫情的短期影响虽然正在逐渐消除,但是疫后劳动力市场或面临长期的总量和结构的转变。从总量来看,“long covid”影响下,美国或将有1%的人口无法重返劳动力市场,劳动参与率可能迟迟无法回补。结构上来看,一方面,65岁以上老年人回归难度较大;另一方面,服务业和商品部门的不同步复苏也将使得劳动力部门面临相似的情况。

-

在通胀有粘性的背景下,失业率的数据需要更多几个月的验证。由于本轮通胀联储的响应已晚,联储放松的时点可能也将推后。正如鲍威尔在Jackson Hole会议所表达的,“联储不能过早放松政策”,直到看到明确的劳动力市场放缓和通胀持续下行的信号。参考历史上的历次降息周期的开启,当通胀处于6%高位的时候,失业率至少要到5%以上才会开启降息。因此,对于当前的联储来说,失业率至少一个月的改善是不够的,在通胀高企的背景下,联储的转向需要看到持续的明确的劳动力供需缓解信号。

风险提示:通胀持续性超预期,劳动力市场供需变化程度超预期。

推荐阅读:

戚宇:市场重归等待期

金晶科技二季度归母净利润同比接近翻番 TCO玻璃新产线投产在即

客运货运皆好运,长安跨越星V5限时抢订